Когда речь заходит об отмывании денег, сразу представляются сложные махинации, мешки с наличными, которые контрабандой везут через границу, или замысловатые кредитные соглашения с непрозрачными компаниями на Карибских островах.

Все это есть. Но также преступники и коррупционеры просто пересылают миллиарды обычными банковскими переводами.

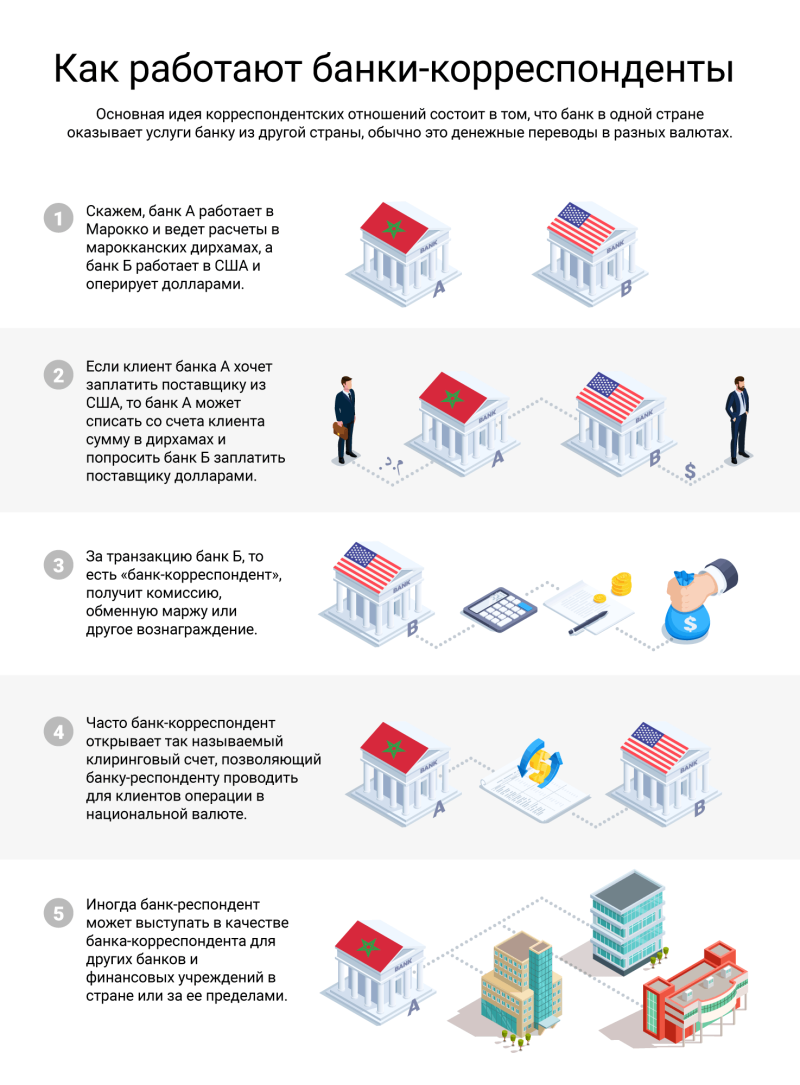

Что такое «корреспондентские отношения»? Как они работают и зачем нужны?

Небольшие банки, обычно в менее развитых странах, могут получить доступ к системе международных банковских переводов, направив деньги через посредника, который называется «банк-корреспондент».

Например, если у вас в Марокко есть счет в евро, но вам нужно заплатить поставщику в долларах, то, скорее всего, ваш марокканский банк перечислит деньги через банк-корреспондент в США, заплатит поставщику от его имени, а затем компенсирует банку-корреспонденту затраты, оплатив комиссию и прочие сборы.

Благодаря корреспондентским отношениям клиенты могут совершать операции в разных валютах, а небольшие банки получают доступ к глобальной системе электронных платежей.

Кажется, система прекрасно налажена. Что же с ней не так?

Да, корреспондентские отношения — это важная часть мировой финансовой системы. Ими пользуются множество компаний. По данным консультантов McKinsey, международные платежи составляют примерно одну шестую всех транзакций, и на них приходится почти треть всех доходов, связанных с транзакциями: это, например, комиссии, которые получают банки-корреспонденты.

В развивающихся странах корреспондентские отношения дают возможность импортировать топливо, продукты и лекарства без твердой валюты. Без таких отношений государство ждет опасная изоляция.

«Корреспондентские отношения — это спасательный круг для многих стран», — считает Лакшми Кумар, эксперт вашингтонского аналитического центра Global Financial Integrity.

Том Нейлан, руководитель межправительственной Группы разработки финансовых мер борьбы с отмыванием денег (FATF), сказал, что корреспондентские каналы необходимо держать открытыми, чтобы у стран оставался доступ к системе. По его словам, крупные банки «на стороне [закона] и поступают правильно», когда нужно помешать преступникам пользоваться глобальной финансовой системой.

«С другой стороны, с 2008 по 2012 год крупные банки несколько раз штрафовали на миллиарды долларов за то, что они сделали, выступая банками-корреспондентами, — сказал он. —

Эти штрафы им пришлось заплатить не за то, что они случайно провели пару сомнительных операций, а за то, что они умышленно и преднамеренно скрывали данные о переводах, которые касались организаций, находящихся под санкциями. Они пытаются представить [эти события] как случайное нарушение, а не преступление. Я думаю, что очень важно отличать одно от другого».

Какие недостатки есть у корреспондентских отношений?

Теоретически банки-корреспонденты должны всё проверить, прежде чем подключить к системе новый банк — «банк-респондент». Но, по словам экспертов, зачастую они не очень тщательно изучают историю и клиентов банка-респондента.

Иногда банки-респонденты сами выступают в качестве банков-корреспондентов, поэтому бывает непросто выяснить происхождение сомнительных средств. Таким образом не самые чистоплотные банки получают доступ к финансовым системам.

«Если отношениями не управлять или не контролировать их должным образом… вы открываете шлюз для всех видов деятельности, как хороших, так и плохих», — сказал Дев Одедра, финансовый консультант из Великобритании. Он подчеркнул, что банки обязаны проверять учреждения, которым они дают доступ к глобальной финансовой системе.

«Говорят, деньги правят миром. Если вы в ответе за это (за проверку контрагентов), то вы несете моральную ответственность и за то, какие деньги поступают в систему — грязные или честно заработанные. Обычно банк со слабым контролем привлекает преступников», — добавил он.

Также ответственность распределяется между несколькими банками-корреспондентами, и сложно определить, на каком этапе в систему поступили грязные деньги, как сказал Джон Кристенсен, основатель правозащитной группы Tax Justice Network.

«Неотъемлемые риски корреспондентской системы известны и общепризнаны, — сказал он OCCRP. — Неясно, как распределяется ответственность и в каком объеме нужно проводить мониторинг стран, банков и клиентов с высоким уровнем риска, не нарушая важных финансовых процессов».

А есть примеры незаконных корреспондентских банковских операций?

Яркий пример — дело Резы Зарраба. С 2010 по 2015 год этот турецко-иранский эксперт по отмыванию денег помогал находящемуся под санкциями правительству Ирана переводить средства через крупные финансовые учреждения. Следователи выяснили, что для компаний, связанных с Заррабом, крупные банки перечислили порядка 6,5 миллиарда долларов.

Дело Зарраба показало, как легко можно злоупотреблять операциями через банки-корреспонденты. Несколько лет турецкий государственный банк Halkbank позволял Заррабу копить иранские нефтяные деньги на счетах, которыми он владел через офшорные компании. Затем Зарраб перечислил миллиарды с этих и других счетов через крупные банки: Deutsche Bank, HSBC, Bank of America, JP Morgan Chase, Citibank, Standard Chartered, UBS и Wells Fargo.

У них были корреспондентские банковские соглашения с Halkbank, поэтому они провели деньги без дополнительных проверок.

В 2016 году Зарраба арестовали во Флориде, и позже он сознался в отмывании денег и других нарушениях. Он согласился дать показания против руководителя Halkbank и в итоге поселился в Майами под вымышленным именем. Учреждения, которые обрабатывали переводы, избежали ответственности: в прокуратуре США их назвали «пострадавшими банками». Они выполнили обязательства, изначально проверив Halkbank, и не должны были дополнительно проверять средства.

Легко найти и другие примеры злоупотреблений.

Основанный россиянином литовский банк Ukio Bankas оказался в самом сердце схемы «Ландромат Тройка», которую OCCRP разоблачил в 2019 году. Это была сложная сеть офшорных компаний, с помощью которой олигархи и преступники уклонялись от уплаты налогов и отмывали деньги. Часть денег переводили через банки-корреспонденты: у Ukio были соглашения с австрийским Raiffeisen Bank и германским Commerzbank.

С 2010 по 2012 год из Латвии на американские корреспондентские счета переводили до 20 миллиардов долларов в день, в том числе поступали и весьма сомнительные платежи. Латвия долго была популярна среди желающих вывести грязные деньги из стран бывшего Советского Союза. Проблема стала настолько серьезной, что в 2018 году Латвия запретила иностранным компаниям открывать счета в местных банках.

Сообщают, что ливанское военизированное и политическое движение «Хезболла», которое в США считают террористической организацией, тоже выводило деньги за границу через корреспондентские счета. В 2019 году жертвы атак, предположительно, связанных с «Хезболла», и их родные подали в суд на несколько ливанских банков в США, утверждая, что банки «сознательно оказывали “Хезболла” финансовые услуги, в том числе дали организации доступ к финансовой системе США через корреспондентские счета в Нью-Йорке».

В 2020 году Департамент финансовых услуг штата Нью-Йорк сообщил, что миллиарды долларов прошли в Deutsche Bank через клиринговые или корреспондентские счета как из эстонского подразделения Danske Bank с высоким уровнем риска, так и из Федерального банка Ближнего Востока (FBME), против которого ввело санкции Министерство финансов США. В особом распоряжении Департамента финансовых услуг сказано, что с 2007 по 2015 год Deutsche Bank «провел для эстонского подразделения Danske 1 638 844 транзакции на сумму свыше 267 миллиардов долларов. Как минимум 150 миллиардов из этой суммы пришлось на транзакции Danske из России и бывших советских республик».

В том же документе говорится, что, несмотря на опасения, Deutsche Bank допустил и сотни тысяч долларовых транзакций «на общую сумму более 618 миллиардов долларов» для ближневосточного банка.

Иногда небольшими банками управляют сомнительные лица, которые скрываются за непрозрачными офшорными структурами. Так было с Moldindconbank — это молдавский банк, оказавшийся в центре российской финансовой «мегапрачечной». Схему в 2014 году разоблачил OCCRP. Крупные банки предоставили Moldindconbank корреспондентские счета, тем самым позволив ему вывести в глобальную финансовую систему миллиарды долларов. Но они не проверили, кто стоит за Moldindconbank. Схемой руководил, в частности, молдавский банкир и политик Вячеслав Платон, который сейчас скрывается от правосудия. В итоге из России через счета Moldindconbank вывели порядка двадцати миллиардов долларов.

Кто-то вообще пытался навести в порядок в корреспондентских отношениях?

Да. На основании Закона о борьбе с терроризмом от 2001 года Соединенные Штаты запретили американским финансовым учреждениям выступать посредниками для иностранных кредиторов с высокой степенью риска, включая офшорные банки и банки-однодневки.

Закон бессилен против отмытых миллиардов долларов, которые, очевидно, проходили через банки-корреспонденты США за последние два десятилетия. Но, возможно, ужесточение регулирования поможет ограничить новые незаконные финансовые потоки.

Когда Латвия запретила офшорным фирмам открывать банковские счета, через корреспондентские счета в США стало проходить вдвое меньше денег — примерно 10 миллиардов долларов в год.

Но эксперты считают, что сделано недостаточно. Лакшми Кумар из Global Financial Integrity говорит, что для проверки корреспондентских счетов американским и европейским банкам нужно больше специалистов по комплаенсу.

«В какой-то мере преступления можно предотвратить, проводя масштабные проверки. Прежде чем иностранный банк станет клиентом, нужно изучить его руководство, налоговую отчетность и то, как работает его отдел комплексной проверки контрагентов», — сказала она.

Над материалом также работал Марк Андерсон.