И без того сильно ослабленная годами гражданской войны и коррупции экономика Южного Судана получила новый удар в виде рухнувших цен на нефть. Усугубляет ситуацию и то, что множество кредиторов сейчас требуют вернуть деньги за многолетние схемы «займы под будущую нефть», которые практиковались с началом гражданской войны.

Южный Судан был одним из нефтедобывающих государств Африки, заключавших «соглашения о предоплате» с международными сырьевыми трейдерами. По условиям таких сделок трейдинговые компании давали правительствам деньги в обмен на поставки нефти в будущем.

«Подобные соглашения стали для многих богатых нефтью стран континента важным источником капиталов во время сырьевого бума, который начался примерно в 2007 году», — говорит Дэвид Михалый, старший экономист НКО «Институт изучения проблем управления природными ресурсами» (The Natural Resource Governance Institute).

Однако после того как нефтяные цены упали — сначала в 2015–2016 годах, а в очередной раз в этом году, — таким странам, как Чад и Республика Конго, для возврата этих кредитов уже требовалось больше нефти, чем они могли отгрузить.

Когда Южный Судан в 2013 году брал первые авансы за нефть, ее стоимость доходила до ста долларов за баррель. Но в течение нескольких лет цена снизилась вдвое — то есть, по сути, чтобы отдать уже потраченные кредиты, стране нужно было теперь в два раза больше нефти. А в апреле этого года котировки нефти обрушились ниже двадцати долларов за баррель.

Тем временем кредиторы стали настойчиво требовать то, что им причиталось.

В июне британский Высокий суд обязал Южный Судан в течение тридцати дней выплатить гиганту сырьевого трейдинга, компании Trafigura, 9,7 миллиона долларов. Согласно документам суда, ранее в этом году по долгу перед Trafigura страна уже перечислила 36 миллионов долларов. Те деньги взыскали в судебном порядке после того, как Южный Судан с мая 2018-го по март 2019 года вовремя не поставил шесть партий нефти.

Согласно ранее не публиковавшемуся отчету Министерства нефти, это случилось, так как стране приходилось отправлять сырье другим кредиторам.

На фоне падения котировок необходимость погашать прошлые кредиты под будущую нефть усугубляет экономический кризис в Южном Судане, ведь здешний бюджет на 85 процентов зависит от нефтяной выручки.

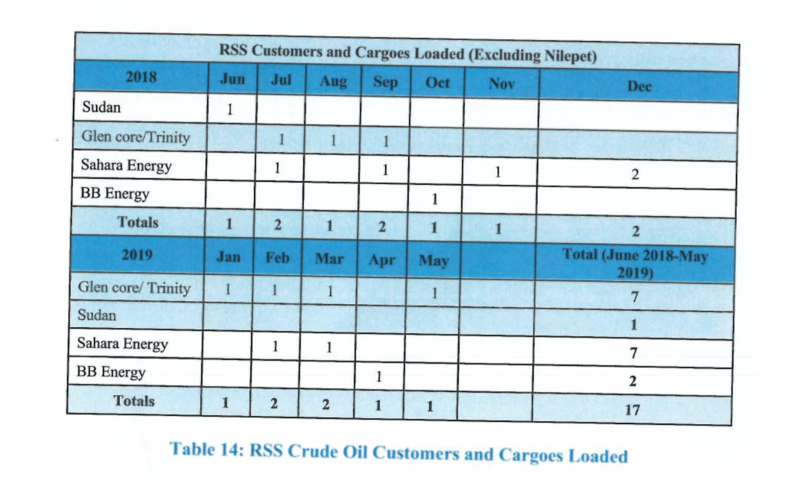

Получатели южносуданской нефти в период с июня 2018-го по май 2019 года. (Источник: Министерство нефти Южного Судана)

Получатели южносуданской нефти в период с июня 2018-го по май 2019 года. (Источник: Министерство нефти Южного Судана)

В августе Центральный банк страны объявил, что исчерпал запасы иностранной валюты. Вслед за этим южносуданский фунт рухнул, что разогнало инфляцию. Резко подорожавшие товары и услуги стали болезненной реальностью для граждан.

«Когда такой курс доллара на рынке, я не представляю, как я буду выживать и кормить семью», — признался Майкл, шофер из столицы страны Джубы, который просил не называть его фамилию, опасаясь последствий для себя со стороны местного репрессивного режима.

«Я не могу себе позволить медицинское обслуживание для моих детей, потому что прием у доктора в больнице стоит все более сумасшедших денег», — посетовал он.

За этот год платежи в адрес только компании Trafigura превысили весь скудный бюджет Южного Судана на здравоохранение (14 миллионов долларов) и намного перекрыли размер помощи от Всемирного банка (7,6 миллиона долларов), выделенной на борьбу с COVID-19.

В прошлом году, согласно бюджетным документам, на обслуживание кредитов, взятых по схеме «деньги за будущую нефть», ушло порядка пятнадцати процентов финансов правительства, при этом из-за падения цен на нефть пришлось урезать другие траты. Так, из отчета Министерства финансов следует, что к концу третьего квартала до сферы здравоохранения дошел лишь 21 процент предусмотренных на нее средств. В 2017 и 2018 годах возврат «нефтяных авансов» «оставил страну без выручки от нефти, на которую раньше могло рассчитывать правительство в деле финансирования бюджета», как сказано в докладе, подготовленном Институтом изучения проблем управления природными ресурсами.

Несомненно, дорогие в обслуживании долги еще сильнее обострили кризис в экономике Южного Судана. Однако страна балансирует на грани коллапса с того самого времени, как девять лет назад, после десятилетий ожесточенных конфликтов, получила независимость от Судана. Предполагалось, что нефть будет опорой для развития нового государства, но его подрывало непрекращающееся насилие и коррупция.

Позднее, в 2013-м, Южный Судан погрузился в полномасштабную гражданскую войну.

За годы войны погибли десятки тысяч человек, а более трети населения — примерно одиннадцать миллионов человек — вынужденно перебрались из родных мест в другие части страны или за границу, что вызвало крупнейший в Африке кризис с беженцами.

За несколько месяцев до начала гражданского конфликта правительство Южного Судана начало заключать «авансовые сделки», и, если верить судебным документам, за несколько лет с 2013 года только у одной Trafigura оно заняло более трехсот миллионов долларов.

В Trafigura OCCRP посоветовали обратиться к ее публичной информации и обсуждению схем предоплаты. Компания при этом указала, что такие соглашения позволяют обеспечивать «производство, которое в других условиях было бы невозможно, и тем самым поддерживать экономический рост, создание рабочих мест и получение финансовых поступлений». Одновременно они якобы дают «производителям уникальный доступ к услугам банковских партнеров трейдинговой фирмы на более выгодных условиях, чем если бы они действовали самостоятельно».

Президент Южного Судана Салва Киир в 2011 году. (Источник: «Аль-Джазира»/cc-by-sa-2.0)

Президент Южного Судана Салва Киир в 2011 году. (Источник: «Аль-Джазира»/cc-by-sa-2.0)

По словам экспертов, помимо того, что на выполнение «авансовых» соглашений влияют колебания нефтяных цен и объемов добычи, соглашения создают почву для коррупции, так как их условия часто остаются секретными и могут включать в себя скрытые комиссионные.

«Кредиты от банков и трейдинговых компаний зачастую самые непрозрачные, а потому несут наибольший риск того, что финансы будут расхищены или растрачены впустую», — считает Тим Джонс из британской инициативной группы Jubilee Debt Campaign.

Детали одной из таких закулисных сделок всплыли в документе из Процедурного кредитного комитета, который подчиняется канцелярии южносуданского президента Салвы Киира.

Попавший в распоряжение OCCRP документ представляет собой приказ южносуданского Минфина выплатить «комиссионные организаторам» — 15 миллионов долларов фирме Chiang Wei Ltd за участие в заключении «авансовой» договоренности между правительством страны и компанией Sahara Energy Resources DMCC.

В письме, приложенном к финансовому распоряжению, глава комитета Бил Джок Тхич указал, что вознаграждение выплачивается «ввиду успешной договоренности о займе и помощи в обеспечении актуальных острых экономических потребностей». В письме не раскрывается, поставили ли Sahara Energy в известность о выплате «комиссионных».

Chiang Wei Ltd имеет регистрацию и в Южном Судане, и в соседней Кении, и, согласно регистрационным документам, наполовину принадлежит бывшему игроку баскетбольной команды одного из американских колледжей Куэту Дуани. На странице Дуани в LinkedIn он указан как гендиректор компании.

Sahara Energy Resources, дочернее подразделение швейцарско-нигерийской Sahara Group, фигурирует в ранее не публиковавшемся отчете Министерства нефти как один из адресатов нефтяных поставок в 2018 и 2019 годах. Среди других получателей числится дубайская BB Energy (Gulf) DMCC и гигант сырьевого трейдинга Glencore, который действовал в партнерстве с южносуданской фирмой Trinity Energy.

Sahara Energy Resources, BB Energy, Chiang Wei Ltd и Куэт Дуани не ответили на просьбы OCCRP о комментарии. На подобную просьбу также не отреагировали ни в Процедурном кредитном комитете, ни в канцелярии президента Южного Судана.

Среди прочего компания Glencore выступала кредитором национальной нефтяной компании Чада, которая в 2014 году заняла у этого швейцарского трейдера 1,45 миллиарда долларов под будущие поставки сырья. Однако рухнувшие цены на нефть серьезно затруднили Чаду возврат кредитов. По данным Министерства финансов, в 2017 году половина суммы в счет погашения этого «аванса» пошла на проценты и плату за реструктуризацию долга.

Республика Конго столкнулась с похожими проблемами после того, как ее правительство в свое время заняло более миллиарда долларов у сырьевых трейдеров, включая Glencore и Trafigura, причем конголезская государственная нефтяная компания параллельно брала собственные кредиты. С 2015 по 2018 год государственные расходы в Конго сократились вдвое на фоне того, что выплата долгов съедала значительную часть нефтяной выручки.

Представители Glencore переадресовали OCCRP к своим публичным данным о закупке южносуданской нефти на 425 миллионов долларов, представленным в отчете о платежах правительствам от 2018 года. Как на полезную в компании указали и на другую информацию об «авансовых» платежах в ее ежегодных отчетах, в том числе о траншах правительству Чада.

Гигантские долги Чада и Республики Конго перед сырьевыми трейдерами ко всему прочему затормозили выделение помощи от Международного валютного фонда. По договоренности с фондом, прежде чем получить доступ к его деньгам, правительства этих стран обязались реструктурировать свои долги перед частными кредиторами.

Низкие цены на нефть ввергли зависимые от этого сырья страны в кризис, а пандемия коронавируса усугубила положение. Всемирный банк уже призвал частных кредиторов активнее поддержать инициативу G20, касающуюся заморозки долгов. Цель инициативы — гарантировать беднейшим странам возможность использовать их ограниченные ресурсы для борьбы с пандемией, а не для обслуживания кредитов.

«Сейчас действительно неразумно для коммерческих кредиторов продолжать получать, требовать и юридическими средствами взыскивать долговые платежи от… беднейших стран, по которым больно ударила одновременно пандемия COVID-19 и сильнейшая со времен Второй мировой войны экономическая рецессия», — сказал в беседе с агентством Reuters президент Всемирного банка Дэвид Малпасс.